Finansų išmokėjimo reikšmė

Skaičiavimo metodas naudojamas vertinant ir valdant finansinę riziką, susijusią su investicijomis, atsižvelgiant į pinigus ir laiką, o du veiksniai, naudojami šiai metrikai apibrėžti, yra jos dydis (ty, kaip žemai kris kaina) ir trukmė (ty kiek laiko truks ši išmokėjimo fazė)

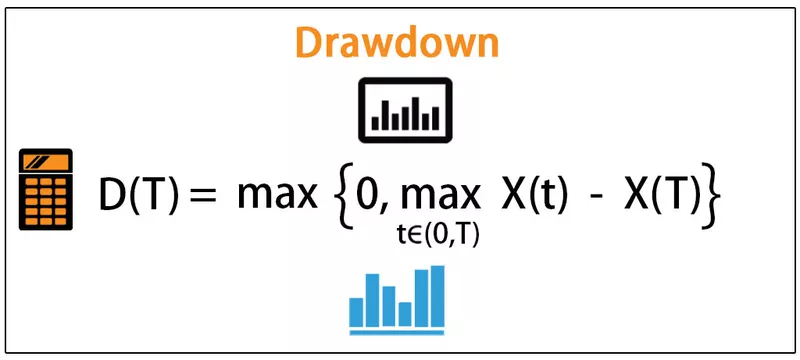

Išmokėjimo formulė

Žemiau yra pateikta statistinė formulė, kurią statistikai naudoja apskaičiuodami tam tikros akcijos ar portfelio atsiėmimo sumą arba%.

Kur,

- D (T) = atsiėmimo laikas

- X = kintamieji

Skolos skaičiavimo pavyzdžiai

Žemiau pateikiami išmokėjimo formulės ir skaičiavimų pavyzdžiai

1 pavyzdys

Paimkime žemiau pateiktą pavyzdį, kad suprastume portfelio išmokėjimą: jei metų pradžioje į fondą buvo investuota 1 000 000 USD. Metų pabaigoje fondo vertė sumažėja iki 30 000 USD, o vėliau, praėjus vieneriems metams, ji siekia 1 000 000 USD.

Sprendimas : Šiuo atveju fondo vertė sumažėjo nuo 1 000 000 USD iki 30 000 USD, atspindint 70% sumažėjimą. Kadangi po vienerių metų fondas sugrįžo iki 1,10 000 USD. Čia visos būsimos analizės metu fondo lėšų grąžinimas bus įrašytas kaip 70%. Tokiu atveju nebus atsižvelgta į viršutinę 10 000 USD ribą, o mažiausios vertės bus lyginamos su didžiausiomis vertėmis, kad būtų galima apskaičiuoti išmokėjimo rizikos procentą.

2 pavyzdys

Ponas A metų pradžioje investavo 10 000 USD ir nusipirko akcijų. Po savaitės portfelis šiek tiek sumažėjo dėl to, kad vienos akcijos buvo nepakankamai geros, todėl portfelio vertė nukrito iki 9 000 USD, kurie greitai buvo gauti. Vienais metais dėl vienos iš akcijų pasenimo staiga staigus portfelio sumažėjimas iki 6000 USD. Po kelių mėnesių portfelio vertė padidėjo iki 11 000 USD, nes viena iš akcijų buvo geresnė ir absorbavo nuostolius iš pasenusių akcijų.

Sprendimas : Tokiu atveju portfelio grąžinimas bus užfiksuotas, kai portfelis vėl padidės iki 11 000 USD kaip 4 000 USD (10 000–6 000 USD), o tai reiškia portfelio vertės kritimą ir yra faktinė portfelio rizika, t. Y. .

Privalumai

Tai yra viena iš matematinių priemonių, leidžiančių išgauti portfelio riziką, lyginant smailės ir mažiausios vertės, kai portfelis atgauna pradinę formą.

Toliau pateikiami keli privalumai:

- Tai leidžia investuotojui suvokti riziką, kurią portfelis ar akcijos turi prieš investuodami.

- Akcijos ar portfelis su mažesniu grąžinimu suteiks paguodą prekybininkams ar investuotojams įdėti pinigus ir uždirbti.

- Tai padeda prekybininkui ar investuotojui nustatyti akcijų ar fondo nepastovumą konkrečiai rinkai ir pramonei.

- Jį naudojasi didelių korporacijų priimant sprendimus, nes investicijų bilietų dydis yra didžiulis.

Trūkumai

- Tai yra santykinis metodas apskaičiuoti išmokėjimo% arba sumą, tiesiog atimant mažiausią vertę iš didžiausios akcijų ar portfelio vertės.

- Tai gali skirtis priklausomai nuo akcijų ar fondų.

- Kartais dėl tam tikrų rinkos naujienų ar politinių istorijų akcijų ar fondo kritimas yra tik nežymus. Šis nuosmukis neturėtų būti laikomas išmokėjimu, nes vertė sumažėjo vien dėl naujienų elemento, o portfelio akcijose nėra jokių klausimų.

- Prekybininkai gali manipuliuoti akcijomis, norėdami užfiksuoti minimalų lėšų atsiėmimą ir padidinti fondo rezultatus.

Apmokėjimo apribojimai

- Tai sudėtinga, jei atsitiktinai skiriasi atsargos, kurių kontroliuoti negalima.

- Sunku apskaičiuoti „Excel“, todėl sumažėja portfelio vertė.

- Nepaisoma vyriausybės politikos, kuri gali prieštarauti įmonei.

Atkreiptinas dėmesys

- Pinigų paėmimas ir nuostoliai yra du atskiri dalykai, nes grąžinimas yra tik laikinas akcijų ar fondo vertės sumažėjimas, tuo tarpu nuostoliai reiškia, kai ta pati akcija ar fondas buvo parduoti už mažesnę kainą nei pirkimo kaina

- Jis taip pat vadinamas neigiamu standartiniu nuokrypiu, palyginti su akcijų kaina.

- Tai labai paplitusi tarp rizikos draudimo fondų prekybininkų, ilgalaikių investuotojų ir rinkos ekspertų.

- Jei pasikeičia išmokėjimo procentas ir suma, ty jei 40% akcijų ar fondo lėšų sumažėjimas sumažėja iki 20%, tai rodo, kad akcijos ar fondas vėl pradėjo veikti ir netrukus vėl pasieks aukščiausią ribą taip sumažinant akcijų ar portfelio mažėjimo riziką.

- Norint, kad portfelio panaudojimo koeficientas būtų mažas, tas pats turėtų būti gerai diversifikuotas tarp kelių akcijų, kad vieno nuostoliai negalėtų pajusti kitų krepšelio spalvų.

Išvada

Finansų išmokėjimas nurodo, kiek investicijos sumažėja nuo istorinio piko tam tikru laikotarpiu, o tada atgauna pradinę padėtį. Kitaip tariant, kiek investicijų į akcijas ar fondą sumažėja nuo didžiausio lygio, kol ji vėl pasiekia aukščiausią poziciją. Tai matuoja investicijų nepastovumą, nesvarbu, ar tai yra akcijos, ar fondai. Taip pat svarbu palyginti istorinius fondo rezultatus, palyginti su jo bendraamžiais, arba stebėti asmeninę asmenų prekybą.

Panaudojimas yra viena iš svarbiausių ir plačiausiai naudojamų matematinių technologijų, kurias analitikas naudoja analizuodamas akcijų, fondo ar fondo rezultatus, remdamasis atsiėmimo procentais. Investuotojai visada pirmenybę teikia investicijoms į akcijas, arba fondas sumažins ankstesnių išmokėjimų istoriją, nes tai tiesiogiai paveikia fondo valdytojų rezultatus.

Taigi investuotojas laikysis toliau nuo akcijų ar fondo, kurio istorinė grąžinamoji išmoka yra didesnė, palyginti su tuo, kurio istorinis grąžinamosios išmokos fonas, ty% ir suma, taip pat yra didesnis.