Formulė apskaičiuoti Sharpe santykį

Sharpe santykis = (R p - R f ) / σ pInvestuotojai naudoja „Sharpe“ santykio formulę, kad apskaičiuotų perteklinę grąžą, palyginti su nerizikinga grąža, už portfelio nepastovumo vienetą ir pagal formulę nerizikinga grąžos norma atimama iš laukiamos portfelio grąžos ir rezultatas dalijamas iš portfelio standartinio nuokrypio.

Kur,

- R p = portfelio grąža

- R f = nerizikinga norma

- σp = portfelio perteklinės grąžos standartinis nuokrypis.

Kaip apskaičiuoti Sharpe santykį?

- „Sharpe“ santykis apskaičiuojamas padalijant portfelio grąžos ir nerizikingos normos skirtumą iš portfelio perteklinės grąžos standartinio nuokrypio. Tai mes galime įvertinti investicijų rezultatus remdamiesi nerizikinga grąža.

- Aukštesnė Šarpo metrika visada yra geresnė už žemesnę, nes didesnis santykis rodo, kad portfelis priima geresnį investicinį sprendimą.

- „Sharpe“ santykis taip pat padeda paaiškinti, ar perteklinė portfelio grąža atsiranda dėl gero investavimo sprendimo, ar dėl per didelės rizikos. Kuo didesnė rizika, tuo didesnė grąža, tuo mažesnė rizika mažina grąžą.

- Jei vieno iš portfelių grąža yra didesnė nei konkurentų, tai yra gera investicija, nes grąža yra didelė ir rizika yra ta pati. Tai apie maksimalią grąžą ir nepastovumo mažinimą. Jei kurios nors investicijos grąža yra lygi, 15% ir nepastovumas yra lygus nuliui. Tada Sharpe santykis bus begalinis. Didėjant nepastovumui, rizika žymiai padidėja, nes padidėja ir grąžos norma.

Pažiūrėkime, koks yra „Sharpe“ santykio vertinimo slenkstis.

- <1 - nėra gerai

- 1-1,99 - Gerai

- 2–2,99 - tikrai gerai

- > 3 - išskirtinis

Neribotos rizikos portfelis patinka tik iždo vekseliui, nes investicija yra nerizikinga, nėra nepastovumo ir uždarbio, viršijančio nerizikingą normą. Taigi „Sharpe“ santykis neturi nulinio portfelio.

- 1, 2, 3 metrikoje yra didelis rizikos laipsnis. Jei metrika yra didesnė arba lygi 3, tai laikoma puikiu „Sharpe“ matavimu ir gera investicija.

- Nors tai yra metrika tarp didesnės arba lygios 1 ir 2 mažesnė nei 2, laikoma, kad ji yra tiesiog gerai, o jei metrika yra didesnė arba lygi 2 ir mažesnė nei trys, manoma, kad ji yra tikrai gera .

- Jei metrika yra mažesnė nei viena, tai nelaikoma gera.

Pavyzdžiai

1 pavyzdys

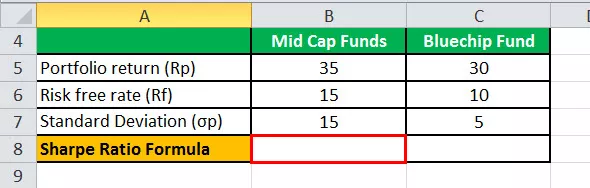

Tarkime, kad yra du investiciniai fondai, kuriuos galima palyginti su skirtingais portfeliais, turinčiais skirtingą rizikos lygį. Dabar pažiūrėkime apie „Sharpe“ santykį, kad sužinotume, kuris iš jų veikia geriau.

Vidutinio kapitalo akcijų fondo investicijos ir išsami informacija yra tokia: -

- Portfelio grąža = 35%

- Nerizikinga norma = 15%

- Standartinis nuokrypis = 15

Taigi Sharpe santykis bus apskaičiuojamas taip:

- Sharpe santykio lygtis = (35-10) / 15

- Sharpe santykis = 1,33

„Bluechip Fund“ investicijos ir išsami informacija yra tokia: -

- Portfelio grąža = 30%

- Nerizikinga norma = 10%

- Standartinis nuokrypis = 5

Taigi Sharpe santykis bus apskaičiuojamas taip:

- Sharpe santykis = (30–10) / 5

- Sharpe santykis = 4

Todėl aukščiau minėto investicinio fondo „Sharpe“ santykiai yra tokie,

- „Bluechip“ fondas = 4

- Vidutinio kapitalo fondas = 1,33

„Blue-chip“ investicinis fondas pralenkė „Mid cap“ investicinį fondą, tačiau tai nereiškia, kad „Mid cap“ investicinis fondas pasirodė gerai, palyginti su jo rizikos lygiu. Sharpe papasakok mums žemiau:

- „Blue-chip“ investicinis fondas pasirodė geriau nei „Mid cap“ savitarpio investicinis fondas, palyginti su investicijos rizika.

- Jei vidutinio kapitalo investicinis fondas veiktų taip pat gerai, kaip ir „Blue-chip“ investicinis fondas, palyginti su rizika, jis gautų didesnę grąžą.

- „Blue-chip“ investicinis fondas šiais metais uždirba didesnę grąžą, tačiau rizika yra didelė. Taigi ateityje jis bus nepastovus.

2 pavyzdys

Čia vienas investuotojas laiko 5 000 000 USD investuotą portfelį, kurio laukiama grąžos norma yra 12%, o kintamumas - 10%. Veiksmingas portfelis tikisi grąžos, viršijančios 17%, ir 12% nepastovumo. Nerizikinga palūkanų norma yra 4%. „Sharpe“ santykį galima apskaičiuoti taip:

- Sharpe santykis = (0,12 - 0,04) / 0,10

- Sharpe santykis = 0,80

„Sharpe Ratio“ skaičiuoklė

Galite naudoti šią „Sharpe Ratio“ skaičiuoklę.

| Portfelio grąžinimas | |

| Nerizikinga norma | |

| Standartinis portfelio grąžos perviršis | |

| Aštrių santykių formulė = | |

| Aštrių santykių formulė = |

|

|

Privalumai

Šarpo santykio pranašumai yra šie:

- Šis santykis yra vidutinė uždirbta grąža, viršijanti nerizikingą normą, tenkančią vieneto nepastovumui arba visai rizikai

- Sharpe santykis padeda palyginti investicijas.

- Šarpo santykis padeda palyginti rizikos ir grąžos santykius.

Naudojant „Sharpe“ santykį yra tam tikrų problemų, kurios apskaičiuojamos darant prielaidą, kad investicijų grąža paprastai paskirstoma, todėl atitinkami „Sharpe“ santykio aiškinimai yra klaidingi.

„Sharpe Ratio“ skaičiavimas programoje „Excel“

Žemiau pateiktame šablone pateikiami vidutinio kapitalo investicinių fondų ir „Bluechip“ investicinių fondų duomenys, skirti apskaičiuoti „Sharpe“ santykį.

Žemiau pateiktame „Excel“ šablone mes naudojome „Sharpe“ santykio lygties apskaičiavimą, kad rastume „Sharpe“ santykį.

Taigi Sharpe santykio apskaičiavimas bus

Rekomenduojami straipsniai:

Tai buvo „Sharpe Ratio Formula“ vadovas. Čia aptarsime, kaip investuotojai naudoja šią formulę, kad suprastų investicijų grąžą, palyginti su rizika, kartu su praktiniais pavyzdžiais ir skaičiuokle. Daugiau apie portfelio valdymą galite sužinoti iš šių straipsnių:

- Apskaičiuokite nerizikingą normą

- Apskaičiuokite Treynor santykį

- Akcijų ir investicinių fondų skirtumai

- Kaip padaryti karjerą portfelio valdymo srityje?